Kuukauden Osake - Zoetis

Kuukauden osake -kirjoitussarja on epäsuora jatkumo kiinnostavat sijoituskohteet kirjoituksilleni. Kuukauden osake -teksteissä käydään lyhyesti läpi yrityksen toimintaa, mahdollisuuksia, riskejä ja tietysti myös taloudellisia lukuja. Kuukauden osake teksteissä ei anneta sijoitussuosituksia, vaan ne on tarkoitettu viihteeksi.

Blogin kirjoittaja saattaa omistaa tai olla ostamassa kirjoituksessa esitettyä osaketta ja tämän asian voit aina tarkistaa tekstin lopussa olevassa omistussuhteen kuvaamisesta. Jätäthän blogitekstin loppuun kommentin siitä, että mitä pidit tämän kuukauden osakkeesta.

Yritys lyhyesti

Yhdysvalloissa pääkonttoriaan pitävä Zoetis on markkinaosuudeltaan maailman suurin lemmikki- ja karjaeläimille lääkkeitä valmistava sekä markkinoiva yritys. Zoetis irtaantui maailman suurimmasta lääkeyrityksestä Pfizerista omaksi itsenäiseksi yhtiökseen vuonna 2013 spin-offina.

Zoetiksen tarina alkoi vuodesta 1952, kun Pfizerin

maatalous divisioona perusti tutkimus- ja kehityslaitokseen Indianaan nimellä

Vigo tutkiakseen sekä kehittääkseen eläinlääkkeitä. 70 vuotta myöhemmin Zoetis

työllistää noin 11 300 ihmistä ympäri maailmaa ja yritys on yli 100 maan

markkinoilla mukana.

Zoetiksen liikevaihto

voidaan jakaa karkeasti kahteen yhtä suureen palaseen: lemmikkieläimet (55

prosenttia) ja karjaeläimet (44 prosenttia). Eläinlääkkeitä ja diagnostiikkalaitteita

myydään sitten seuraavilla eläinlajeille: nauta (lihan ja maidon tuotanto), sika,

siipikarja, lammas, kala, koira, kissa ja hevonen. Kaikille näille kahdeksalle

eri eläinlajille on tuotteita yrityksen portfoliossa noin 300 kappaletta. Ei

voida puhua siis mistään yhden lääkkeen ihmeestä.

Eläinlääkkeiden myymisen

lisäksi Zoetiksen tuotteista löytyy niin biolaitteita, rokotteita,

diagnostiikkalaitteita ja geenitestejä. Zoetiksella suurin tuotekategoria (rokotteet)

on liikevaihdosta vain 22 prosenttia, joten hajautus on mallillaan ja yritys ei

ole vaavoittuvainen vaikka yksi tuotesegmenteistä ei myisi hetkeen vähentyneen

kysynnän vuoksi.

Zoetiksen suurimpiin

kilpailijoihin lukeutuvat Elanco, IDEXX, Merck Animal Health ja Boehringer

Ingelheim. Näistä kilpailijoista Elanco on liikevaihdolla mitattuna varsin

lähellä Zoetista kokoluokaltaan.

Luvut yrityksen takana

Yrityksen liikevaihto on

ollut hyvällä kasvu-uralla vuodesta 2016 lähtien sen kasvaessa keskimäärin

reilut 8 prosenttia vuodessa. Liikevaihdosta on vuosittain jäänyt viivan alle

noin 20-25 prosenttia, joka on näyttänyt jopa parantuvan viimeisten vuosien

aikana. Kasvusta huolimatta kustannukset eivät ole kasvaneet liikaa suhteessa

saavutettuun liikevaihtoon. Oman pääoman tuotto on lääkeyhtiöille tyypillisesti

hyvin korkealla 40-50 prosentin nurkilla.

Yhtiön taseessa on

käteistä 3604 miljoonaa dollaria, joka kattaa osingon maksamisen lisäksi myös

omien osakkeiden ostot mennen tullen. Velkaisuus on mielestäni myös hyvin aisoissa,

koska liikevoitolla olisi mahdollista kaikki velat pois kolmessa vuodessa sen

itsensä osuessa tuulettimeen.

Zoetiksen tavoitteena on kasvaa

markkinavauhtia tai nopeamman tulevina vuosina kuitenkin samalla parantaen omaa

kannattavuuttaa puhdistettuna kertaeristä. Zoetiksella on mielestäni tästä

väittämästä ihan näyttöä, joten sen uskominen käy käden käänteessä. Zoetiksen

tavoitteena on palauttaa osakkeenomistajille ylimääräiset rahat osinkojen ja omien

osakkeiden ostamisen muodossa yhdysvaltalaisille yrityksille tyypilliseen

tapaan.

Osinkoinsinöörille, ja

varmasti monelle muullekin suomalaiselle, kiinnostuksen aiheena on osinkojen

maksaminen tulevaisuudessa. Zoetis maksaa tällä hetkellä vain puolen prosentin

osinkotuottoa nykykurssille, jota voi pitää varsin matalana. Zoetis harrastaa

kuitenkin omien osakkeiden ostamista ja niiden mitätöintiä isolla kädellä.

Esimerkiksi vuonna 2019 osakkeita ostettiin 626 miljoonalla, kun osinkoja

maksettiin ”vain” 314 miljoonaa dollaria. Osake ei selkeästi ole niin sanottu

osinkopaperi, mutta tulevaisuudessa siitä voi sellainen hyvin tullakin.

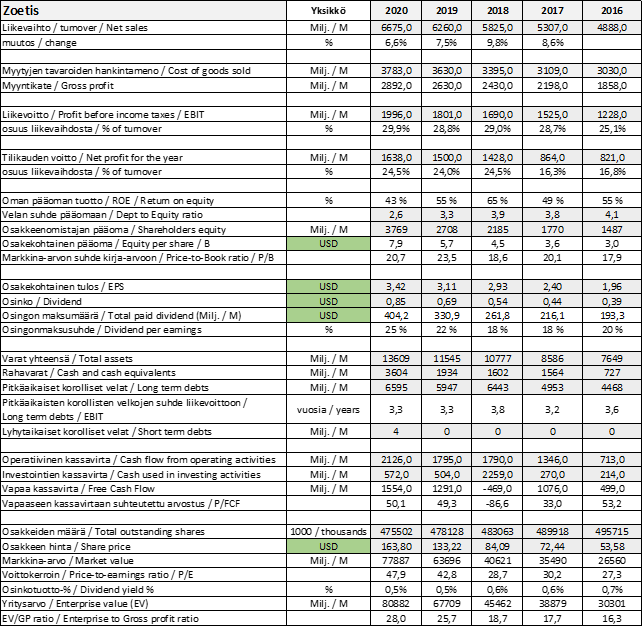

Alla vielä taulukko Zoetiksen tärkeimmistä taloudellisista tunnusluvuista vuodesta 2016 vuoteen 2020.

Zoetiksen kurssikehitys on ollut esimerkiksi S&P500 indeksiin verrattuna loistavaa viimeisten viiden vuoden aikana, vaikka S&P500 on myös kehittynyt oikein suotuisasti kyseisenä tarkasteluaikana.

Zoetiksen kurssikehitys verrattuna S&P500

indeksiin viimeiseltä viideltä vuodelta. Lähde: Google Finance

Mahdollisuudet

Ihmiset hankkivat

enemmissä määrin lemmikeitä (koirat, kissat ja hevoset) ja kohtelevat niitä kuin

perheenjäseniä. Tämä johtaa siihen, että lemmikkiä hoidetaan lähes samalla tasolla

kuin ihmistä kasvattaen eläinlääkkeiden ja diagnostiikkalaitteiden kysyntää.

Erityisesti länsimaissa ihmiset päätyvät entistä useammin valitsemaan lemmikin

lapsen sijaan. Lemmikkivanhemmuus on myös kokoajan suositumpi trendi, jolle ei

näy loppua.

Alan suurimpana toimijana

yrityksellä on ehtymättömät mahdollisuudet ostaa pieniä kilpailijoitaan pois ja

täten kasvattaa omaa tuoteportfoliotaan. Talon sisällä tehtävien innovaatioiden

lisäksi on siis mahdollista ostaa uutta osaamista myös talon ulkopuolelta,

kuten lähiaikoina on tapahtunut (Abaxis hankinta vuonna 2019)

Kehittyvillä markkinoilla

(kuten Aasia) kulutetaan enemmissä määrin eläinproteiinia kansalaisten

vaurastuessa johtaen kasvavaan kysyntään eläinlääkkeissä. Tämän lisäksi enemmissä

määrin karjankasvattajat pyrkivät kasvattavaan eläimiä kestävästi ja

mahdollisimman pienin resurssein.

Riskit

Zoetiksen suurimmat riskit,

lääkeyhtiöille tyypillisesti, liittyvät kilpailevien geneeristen tuotteiden

tuloon tärkeimpien eniten myyvien lääkkeiden kategoriaan laskien yrityksen myyntiä

ja täten myös katteita kasvavan kilpailun vuoksi.

Erittäin nopeat kuluttajan

käyttäytymisen muuttumiset karjaeläinten syömisen suhteen voisi lyhyessäkin

ajassa (muutamassa vuodessa) romahduttaa Zoetikselle tärkeiden tuotesegmenttien

myynnin (esimerkkinä nauta ja sen tunnetut suuret vaikutukset ilmaston lämpenemiseen).

Uusien lääkeaihioiden

kehittäminen on aina riskialtista ja suurin osa uusista lääkeaihioista ei

koskaan päädy markkinoille. Kuten tässä tekstissä aikoinaan toin esille, niin 97 prosenttia tutkittavista lääkemolekyyleistä ei koskaan päädy markkinoille asti. Suurienkin pääomien

tuhlaaminen (lue miljardien) ilman toimivaa tuotetta on täysin mahdollista.

Yhteenveto

Yritys toimii alalla,

jonka liiketoiminnalle on selkeä tarve nyt ja tulevaisuudessa. Erityisesti

lemmikkieläimien markkinat tulevat kasvamaan tulevaisuudessa, kun ihmiset

arvostavat enemmissä määrin lemmikkien tuomaa sisältöä elämässään, jonka

tarpeellisuutta korosti koronapandemia. Yhä useammat länsimaalaiset valitsevat

lemmikin hankkimisen lapsen sijaan, joka voi nähdä positiivisena asiana

yrityksen liiketoiminnalle.

Naudanlihateollisuus, ja

siitä kiistatta aiheutuvat suuret päästöt, ja sen mahdollinen (sekä toivottava)

lasku tulevaisuudessa tulee laskemaan kyseistä osaa liiketoiminnasta. Kestävä

kuluttaminen myös ruokateollisuudessa saattaa laskea joidenkin karjaeläimien

kulutusta laskien yrityksen kasvun mahdollisuuksia. Samaan hengenvetoon voi

sanoa, että ihmisten määrä on maapallolla edelleen kasvamaan päin, mikä pitää

huolen liiketoiminnan kasvamisesta vielä pitkään.

Eläinlääkkeiden

valmistaminen on toimialana helposti ymmärrettävää ja itselleni on vaikea

tunnistaa mitään tapahtumaa, mikä lopettaisi kyseisten tuotteiden tarpeen. Yrityksellä

on täten erittäin hyvät mahdollisuudet selviytyä vuosikymmeniä tästä eteenpäin.

Yritys on numeroiden perusteella varsin kohtuullisesti hinnoiteltu mahdollisuuksiin

nähden ja on erittäin todennäköistä, että tulen ostamaan yritystä jossain

vaiheessa.

Omistussuhde

Kirjoittaja ei omista tekstissä mainittua yritystä kirjoituksen

julkaisuhetkellä. Tulen ostamaan yritystä tulevaisuudessa hinnoitteluvirheistä,

jos sellaisia tulee erilaisissa romahduksissa. Kuukauden osake

-kirjoitussarjassa kirjoitan sekalaisesti eri toimialojen yrityksistä

riippumatta siitä, että omistanko yritystä sillä hetkellä tai onko minulla

aikomusta ostaa kyseistä yritystä. Kirjoitan myös yrityksistä, mitä minulla ei

ole aikomusta ostaa, mutta toimiala jostain muusta syystä kiinnostaa.

Vastuuvapaus:

Lukijan on hyvä ymmärtää, että teksti voi sisältää virheitä ja siihen on

hyvä suhtautua kriittisesti. Lukijan ei pidä ottaa kirjoitusta sijoitusvinkkinä

tai -neuvona. Lukija vastaa itse omista rahoistaan ja päätöksistään. Blogissa

ei anneta sijoitussuosituksia vaan tekstit on tarkoitettu viihteeksi.

Kuukauden osake kirjoituksen tekemiseen menee minulta useampi tunti, joten

arvostaisin tekstin jakamista tuttavillesi tai keskusteluryhmissä. Jätä

kommenttiosioon mielipiteesi juuri esitellystä yrityksestä. Jos olet erityisen

kiinnostunut kuulemaan jostain tietystä yrityksestä, niin jätä maininta

kommenttiosioon. Kiitos tekstini jakamisesta!

Jos haluat itse alkaa tekemään yritysten numeerista arviointi

(fundamenttianalyysi), niin blogistani on mahdollista ladata käyttämäni

uudistettu työkalu. Tällä työkalulla onnistut yritysten fundamenttianalyysissä.

Työkalun ohjeet

ja latauslinkki löytyy tämän linkin takaa.

Lähteet:

Kommentit

Lähetä kommentti